-

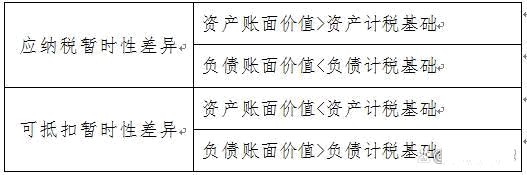

由于企業(yè)資產(chǎn)、負(fù)債的賬面價(jià)值和計(jì)稅基礎(chǔ)的不同,容易產(chǎn)生相應(yīng)的應(yīng)納稅暫時(shí)性差異和可抵扣暫時(shí)性差異。對此,符合條件的情況下,應(yīng)分別確認(rèn)相應(yīng)的遞延所得稅資產(chǎn)和遞延所得稅負(fù)債。

應(yīng)納稅暫時(shí)性差異和可抵扣暫時(shí)性差異如何區(qū)分,如下圖所示:

遞延所得稅資產(chǎn)的賬務(wù)處理

借:遞延所得稅資產(chǎn)

貸:商譽(yù)

所得稅費(fèi)用

其他綜合收益

資本公積( 合并財(cái)務(wù)報(bào)表的評估減值 )

盈余公積 /利潤分配——未分配利潤( 會(huì)計(jì)政策變更或前期差錯(cuò)更正 )

【舉例1】

甲企業(yè)2021年工資薪金總額為1200萬元、計(jì)提職工教育經(jīng)費(fèi)為100萬元,未來期間有足夠的應(yīng)納稅所得額可以利用可抵扣暫時(shí)性差異。

【解析】

根據(jù)(財(cái)稅〔2018〕51號)第一條規(guī)定,企業(yè)職工教育經(jīng)費(fèi)支出,不超過工資薪金總額8%的部分,準(zhǔn)予在計(jì)算企業(yè)所得稅應(yīng)納稅所得額時(shí)扣除;超過部分,準(zhǔn)予在以后納稅年度結(jié)轉(zhuǎn)扣除。

該企業(yè)2021年的職工教育經(jīng)費(fèi)可以扣除96萬元,剩余4萬元可以結(jié)轉(zhuǎn)以后年度扣除,則以后年度有4萬元可以抵扣應(yīng)納稅所得額,應(yīng)確認(rèn)相應(yīng)的遞延所得稅資產(chǎn)為1萬元(4×25%)。

借:遞延所得稅資產(chǎn) 10000

貸:所得稅費(fèi)用 10000

不確認(rèn)遞延所得稅資產(chǎn)的特殊情況

如果企業(yè)發(fā)生的某項(xiàng)交易或事項(xiàng)不是企業(yè)合并 ,并且交易發(fā)生時(shí)既不影響會(huì)計(jì)利潤也不影響應(yīng)納稅所得額 ,且該項(xiàng)交易中產(chǎn)生的資產(chǎn)、負(fù)債的初始確認(rèn)金額與其計(jì)稅基礎(chǔ)不同,產(chǎn)生可抵扣暫時(shí)性差異的,會(huì)計(jì)準(zhǔn)則規(guī)定在交易或事項(xiàng)發(fā)生時(shí)不確認(rèn)相關(guān)的遞延所得稅資產(chǎn) 。

【案例2】

乙企業(yè)2021年發(fā)生資本化研究開發(fā)支出 800萬元,截至年末研發(fā)項(xiàng)目還沒有完成 。稅法規(guī)定,符合資本化的開發(fā)支出按其 175%作為計(jì)算攤銷額的基礎(chǔ)。

【解析】

乙企業(yè)按照會(huì)計(jì)準(zhǔn)則規(guī)定資本化的開發(fā)支出為 800萬元,其計(jì)稅基礎(chǔ)為 14 00萬元( 8 000000 × 175% ),該開發(fā)支出及所形成無形資產(chǎn)在初始確認(rèn)時(shí)其賬面價(jià)值與計(jì)稅基礎(chǔ)存在差異 ,因該差異并非產(chǎn)生于企業(yè)合并 ,同時(shí)在產(chǎn)生時(shí)既不影響會(huì)計(jì)利潤也不影響應(yīng)納稅所得額,按照《企業(yè)會(huì)計(jì)準(zhǔn)則第 18號——所得稅》規(guī)定, 不確認(rèn)與該暫時(shí)性差異相關(guān)的所得稅影響 。

遞延所得稅資產(chǎn)的減值

(1)如果未來期間很可能無法取得足夠的應(yīng)納稅所得額用以利用遞延所得稅資產(chǎn)的利益, 應(yīng)當(dāng)減記遞延所得稅資產(chǎn)的賬面價(jià)值 。

借: 所得稅費(fèi)用 / 其他綜合收益等

貸:遞延所得稅資產(chǎn)

(2)遞延所得稅資產(chǎn)的賬面價(jià)值因上述原因減記以后 ,后續(xù)期間根據(jù)新的環(huán)境和情況判斷能夠產(chǎn)生足夠的應(yīng)納稅所得額用以利用可抵扣暫時(shí)性差異,使得遞延所得稅資產(chǎn)包含的經(jīng)濟(jì)利益能夠?qū)崿F(xiàn)的,應(yīng)相應(yīng)恢復(fù)遞延所得稅資產(chǎn)的賬面價(jià)值 。

-

遞延所得稅資產(chǎn)期初余額說明什么

遞延所得稅資產(chǎn)期初余額說明什么?遞延所得稅資產(chǎn),就是未來預(yù)計(jì)可以用來抵稅的資產(chǎn),遞延所得稅是時(shí)間性差異對所得稅的影響,在納稅影響會(huì)計(jì)法下才會(huì)產(chǎn)生遞延稅款。是根據(jù)可抵扣

-

遞延所得稅資產(chǎn)對利潤表的影響

遞延所得稅資產(chǎn)對利潤表的影響遞延所得稅資產(chǎn)分錄1。根據(jù)新準(zhǔn)則,所得稅會(huì)計(jì)采用的是資產(chǎn)負(fù)債表債務(wù)法,資產(chǎn)負(fù)債表日,確定資產(chǎn)負(fù)債表中除遞延所得稅資產(chǎn)和遞延所得稅負(fù)債外的其他資產(chǎn)負(fù)

-

所得稅匯算時(shí)確認(rèn)遞延所得稅時(shí)怎么記賬

所得稅匯算時(shí)確認(rèn)遞延所得稅時(shí)怎么記賬,財(cái)務(wù)人員經(jīng)常會(huì)遇到此類問題,下面由數(shù)豆子為大家整理相關(guān)內(nèi)容,一起來看看吧。答:遞延所得稅通俗的講,就是會(huì)計(jì)上認(rèn)定的繳稅金額與稅務(wù)局認(rèn)定的

-

遞延所得稅資產(chǎn)期末可以為負(fù)數(shù)嗎

遞延所得稅資產(chǎn)期末可以為負(fù)數(shù)嗎,在會(huì)計(jì)行業(yè)經(jīng)常會(huì)遇到此類問題,下面由數(shù)豆子為大家整理相關(guān)內(nèi)容,一起來看看吧。遞延所得稅值為負(fù)數(shù),意思是說稅已經(jīng)交清了,并且是超出了稅收了,下次

-

遞延所得稅資產(chǎn)申報(bào)時(shí)填哪里

遞延所得稅資產(chǎn)申報(bào)時(shí)填哪里,財(cái)務(wù)人員經(jīng)常會(huì)遇到此類問題,下面由數(shù)豆子為大家整理相關(guān)內(nèi)容,一起來看看吧。納稅申報(bào)表,應(yīng)納稅所得額=利潤總額+納稅調(diào)整增加額-納稅調(diào)整減少額+境外應(yīng)稅

-

遞延所得稅資產(chǎn)轉(zhuǎn)回的處理與案例

遞延所得稅資產(chǎn)轉(zhuǎn)回的處理與案例,如果不太了解沒有關(guān)系,本文數(shù)豆子搜集整理了相關(guān)信息,請大家參考。遞延所得稅資產(chǎn)轉(zhuǎn)回的處理與案例固定資產(chǎn)報(bào)廢前,計(jì)提遞延所得稅是因?yàn)槠髽I(yè)的

-

遞延所得稅資產(chǎn)適用什么稅率

遞延所得稅資產(chǎn)適用什么稅率,如果不太了解沒有關(guān)系,本文數(shù)豆子搜集整理了相關(guān)信息,請大家參考。遞延所得稅資產(chǎn)適用什么稅率?答:除了執(zhí)行過渡期優(yōu)惠政策的企業(yè)在確定適用稅率比

-

遞延收益會(huì)計(jì)科目是什么意思

遞延收益會(huì)計(jì)科目是什么意思,遞延收益屬于負(fù)債類別的會(huì)計(jì)科目,報(bào)表上列報(bào)為其他非流動(dòng)負(fù)債.按應(yīng)收或收到的金額,借記"其他應(yīng)收款"、"銀行存款"

-

借遞延所得稅資產(chǎn)貸所得稅費(fèi)用表示什么

借遞延所得稅資產(chǎn)貸所得稅費(fèi)用表示什么,關(guān)于這個(gè)問題,一直是大家所關(guān)注的內(nèi)容,如果不太了解,也別著急,一起來看看數(shù)豆子為大家整理的相關(guān)知識吧。借遞延所得稅資產(chǎn)貸所得稅費(fèi)用表

-

遞延所得稅和會(huì)計(jì)利潤

舉例說明遞延所得稅和會(huì)計(jì)利潤的關(guān)系如下所示:案例(1)2014年會(huì)計(jì)虧損4000萬元,另外收到20000萬元的補(bǔ)貼.